重庆石油天然气交易中心

1、中国天然气价格与油价高度相关

1.1 定价机制的区域性差异

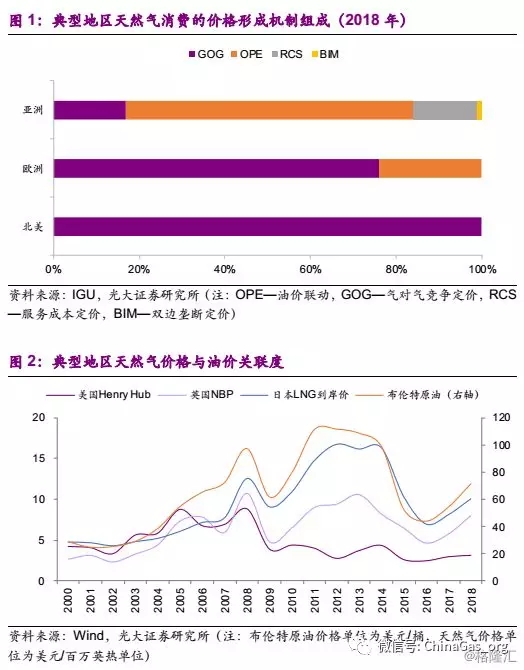

从天然气价格形成机制来看,根据IGU统计,亚洲地区的天然气价格形成机制主要为油价联动(OPE)、而北美、欧洲地区的天然气价格形成机制主要为气对气竞争定价(GOG)。与其他地区相比,亚洲天然气价格与油价关联度相对较高。

1.2 中国天然气价格与油价的关联度

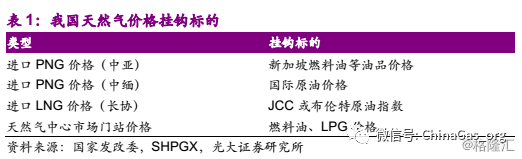

结合定价机制与历史价格走势,我们观察到多项中国天然气价格成分与油价的高度关联性。

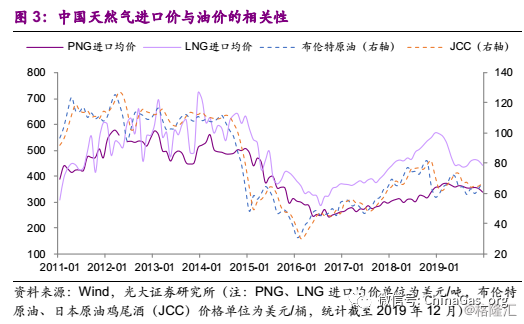

进口价格方面,我国进口天然气(PNG、LNG)的定价机制总体与原油/成品油挂钩,从历史价格表现来看,PNG、LNG进口均价与油价的关联度较高。

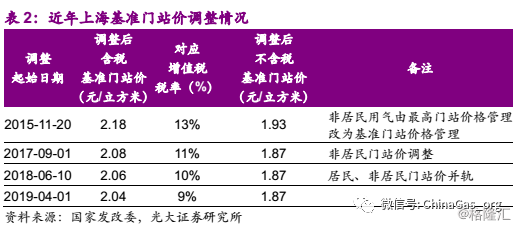

国内管道气价格方面,具有明显政府管制色彩的天然气门站价,其中心市场(上海)的基础门站价亦与燃料油、LPG价格挂钩(权重分别为60%、40%),进而与油价间接相关。需要强调的是,由于门站价格尚未完全放开,基准门站价格的调整节奏明显滞后。以门站价中心市场上海为例,2017年9月至今,不含税基准门站价尚未实质性调整(不考虑2018年居民、非居民门站价并轨情况)。

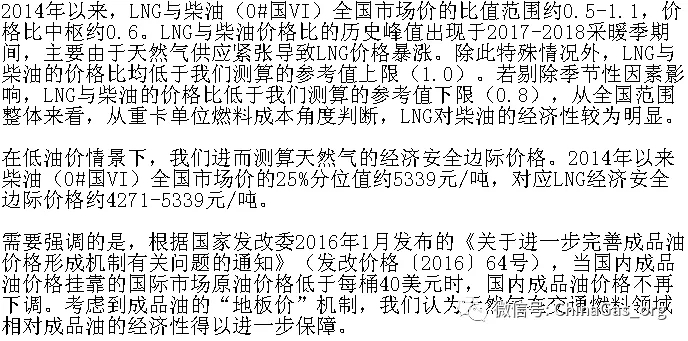

国内LNG价格方面,由于LNG价格完全放开,我们观察到其价格波动为油价与供需变化叠加的结果:北方采暖季期间需求负荷的提升导致天然气阶段性供应偏紧,此时供需形势为影响LNG价格的主要因素;剔除季节性因素影响,LNG价格中枢与油价高度相关。

2、低油价情景下,天然气的相对经济性如何?

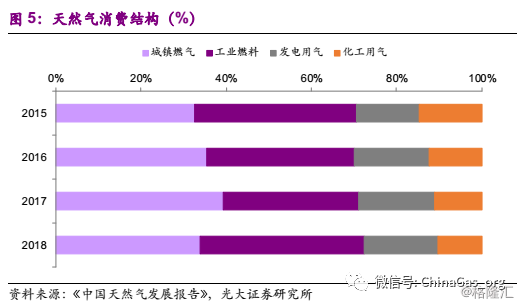

天然气的消费领域主要分为:城镇燃气、工业燃料、发电用气、化工用气四类。近年天然气消费结构中,城镇燃气和工业燃料合计占比70%以上,是天然气的主要利用领域。

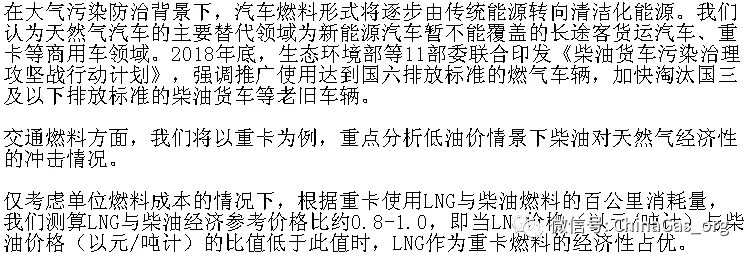

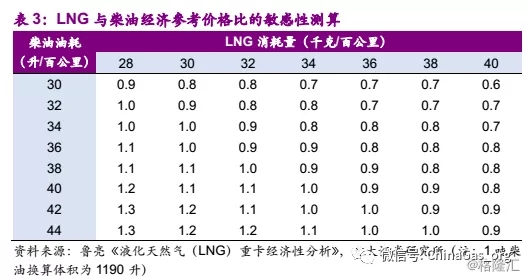

低油价情景下,我们认为天然气与其他油气产品的主要竞争领域为交通燃料和工业燃料。

2.1 交通燃料

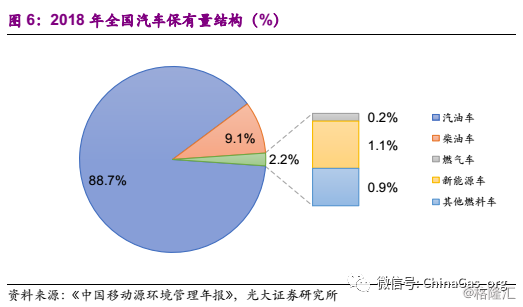

根据《中国移动源环境管理年报》统计,按燃料类型划分,2018年全国汽车保有量结构中,汽、柴油汽车仍占绝对主导,燃气车占比仅为0.2%,远低于新能源车(1.1%)。

2.2 工业燃料

国家发改委2017年7月发布的《加快推进天然气利用的意见》提出:工业工业企业要按照各级大气污染防治行动计划中规定的淘汰标准与时限, 在“高污染燃料禁燃区”重点开展20蒸吨及以下燃煤燃油工业锅炉、窑炉的天然气替代,新建、改扩建的工业锅炉、窑炉严格控制使用煤炭、重油、 石油焦、人工煤气作为燃料。

考虑到环境约束趋紧,我们认为工业燃料升级趋势不改。低油价情景下,工业用气领域天然气的经济性挑战主要存在于“双燃料”供应模式的工业用户。

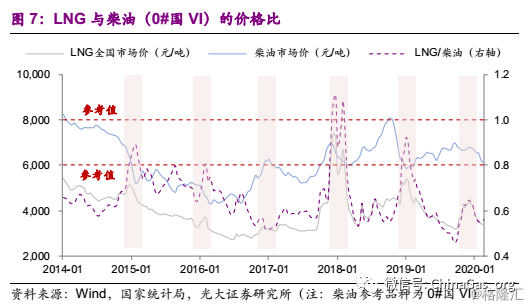

以LNG/LPG的双燃料系统为例:根据《综合能耗计算通则》,LNG、LPG热值分别为12300 kcal/kg、12000 kcal/kg,根据单位热值价格测算(不考虑转换效率等因素),LNG与LPG的经济参考价格比为1.03,即当LNG与LPG的价格比低于1.03时,LNG的相对经济性占优。

2014年以来,LNG与LPG全国市场价的比值范围为0.7-1.6,价格比中枢约0.95。LNG与LPG价格比的峰值通常出现于冬季,主要由于北方采暖季天然气供应的季节性紧张导致LNG价格暴涨。剔除季节性因素,LNG与LPG价格比总体低于参考值(1.03),就全国范围整体而言,LNG相对LPG的经济性尚存。

在低油价情景下,我们进而测算天然气的经济安全边际价格。2014年以来LPG全国市场价的25%分位值约3584元/吨,对应LNG经济安全边际价格约3674元/吨,对应管道天然气的经济安全边际价格约2.66元/立方米。与管道天然气相比,由于LNG价格机制更为灵活,我们判断低油价情景下,LNG点供相对优势明显。

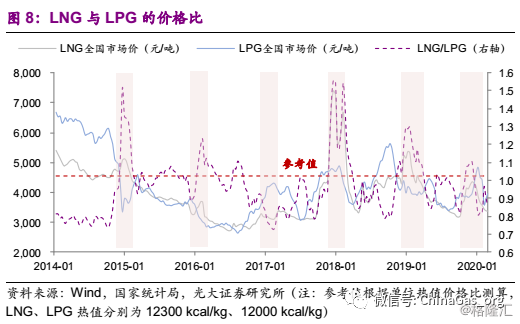

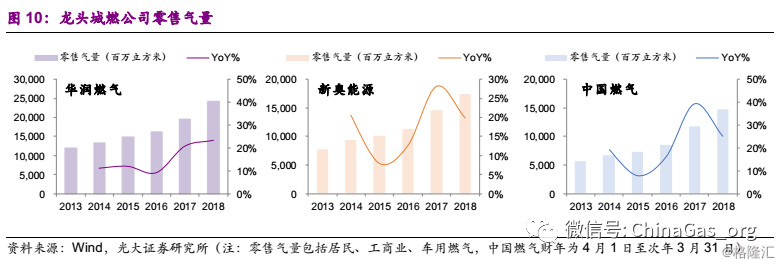

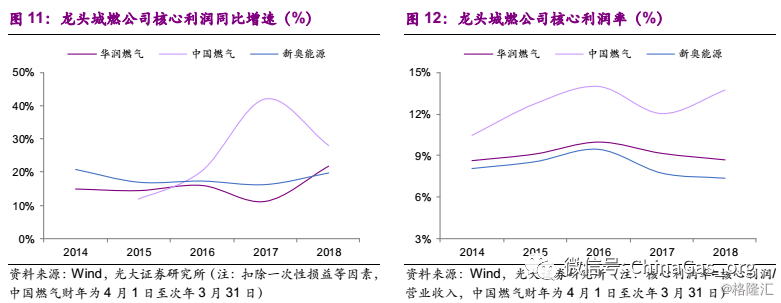

3、低油价时期,龙头城燃公司韧性突出

我们以2015年的低油价时期为观察窗口,“三期叠加”背景下经济增速放缓、油价中枢下行削弱天然气价格竞争力等负面因素拖累天然气消费增长。三大龙头城燃公司(华润燃气、新奥能源、中国燃气)2015年零售气量同比增速总体处于近年低位,但仍显著高于行业增速。2015年燃气生产和供应业利润总额增速显著下行,但同期三大龙头城燃公司核心利润同比增速仍保持相对稳定,核心利润率甚至有所提升,龙头城燃公司的盈利韧性可见一斑。

4、投资建议

我们认为低油价情景对于天然气经济性的冲击主要体现在交通燃料和工业燃料方面,通过下调天然气价格刺激终端用气需求将成为有效对冲低油价情景的手段。在配气价格管控背景下,我们判断天然气价格的调整主要通过上下游联动方式执行,对城燃毛差的影响有限。考虑到天然气整体需求增速放缓,叠加进口与国内天然气的价差空间扩张,我们认为城燃公司盈利分化加剧,建议精选龙头及具备低价进口气接收能力的城燃公司,关注H股:华润燃气、新奥能源、中国燃气,A股:深圳燃气。

5、风险分析

系统性风险,油价超预期下行,天然气销售量及毛差低于预期,接驳费超预期下调等。