重庆石油天然气交易中心

智通财经 APP 获悉,华尔街金融巨头高盛近日发布研报称,2025 年迄今,标普 500 指数的 23 只能源成分股呈现出分化态势,但是整体趋势与美股大盘基准 —— 标普 500 指数大体持平 (今年迄今约 + 3%)。高盛表示,标普 500 能源板块内部出现明显分化:涨幅前五名股票与跌幅 (包括涨幅落后) 后五名股票的平均表现相差近 29%,高盛研究显示天然气和炼油板块领跑动能板块,而油服和上游勘探板块相对滞后。

展望能源板块未来趋势,高盛仍然看好天然气与炼油等强势细分领域的动能延续,同时认为今年落后的部分油气服务以及页岩油股票在长期基本面支撑下存在均值回归的重大投资机遇。高盛表示,需要提醒的是,地缘政治因素可能加剧短期波动 —— 例如近期以色列 - 伊朗之间的大规模军事冲突可能引发油价和能源股的剧烈波动,但从长远投资来看,高盛仍然对整个能源板块维持积极立场。

随着以色列 - 伊朗之间的军事冲突有着愈演愈烈之势,且有可能把美国带入战争泥潭并波及整个中东,甚至霍尔木兹海峡面临潜在的封锁危机,高盛分析师团队坚定维持对于对天然气与炼油板块的看多,动量因素预计将继续催化该细分板块强势上行。高盛分析团队还在滞胀落后股中 (比如油气开采、勘探等油服公司,以及聚焦页岩油业务的美国能源巨头) 看到均值回归甚至长期价值投资机遇 —— 需穿越短期原油波动捕捉长期上行空间。

2025 年迄今能源板块表现极度分化

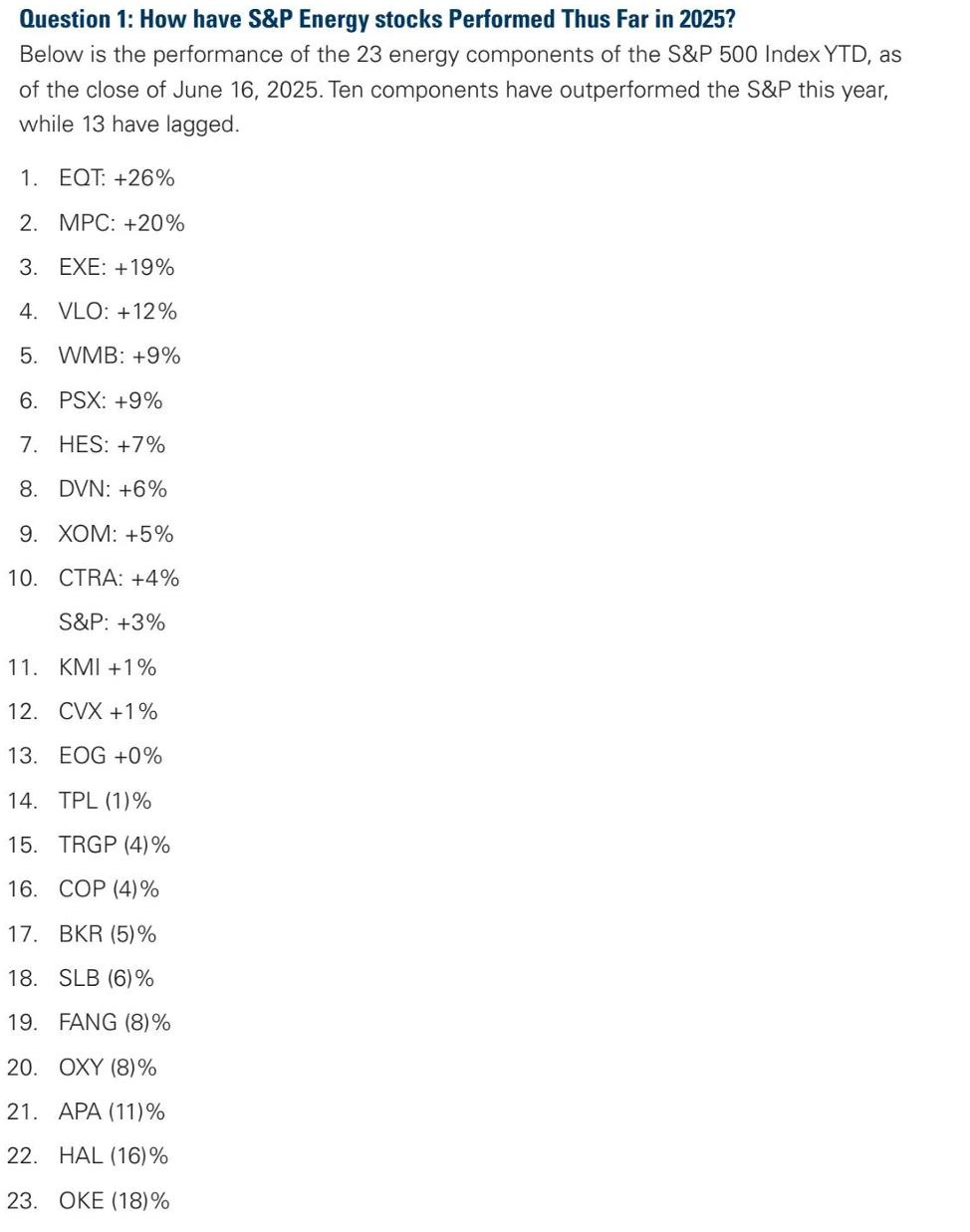

截至 2025 年 6 月 16 日收盘,标普 500 能源板块的 23 只能源类成分股年初至今 (YTD) 的股价表现如下图所示 (标普 500 指数同期约 + 3%; 其中 10 只跑赢美股大盘,13 只落后于美股大盘)。括号内百分比为股价年初至今涨跌幅。前十名股票均跑赢同期标普 500 指数 (+3% 左右),后十三名均落后于大盘,表现最差的 OKE 跌幅接近 18%。

整体而言,高盛表示天然气与炼油板块领涨。上半年天然气相关股票和炼油板块表现突出,高盛分析团队表示,这两大主题显著跑赢市场,其背后的动能推动因素依然稳固,对它们维持建设性看涨态度。在天然气方面,尽管近月合约价格波动较大,但远期价格坚挺,支撑了天然气股的表现。例如,截至目前 2026 年 10 月 Henry Hub 天然气期货价格约为 4.32 美元 / 百万英热单位,显著高于高盛天然气模型中的中周期假设价格,这意味着市场对中长期天然气基本面的预期较为乐观,天然气龙头生产商的估值有望受益。

在炼油业务方面,成品油需求旺盛且全球炼厂产能增量有限,加之欧佩克 + 原油增产带来的潜在利好,炼油利润率保持高位,推动炼油企业股价上扬。高盛还注意到炼油板块基本面正在改善,尤其是美国墨西哥湾沿岸地区的炼厂利润受益最为明显。这些因素共同造就了炼油企业上半年强劲的股价动能,高盛预计天然气和炼油两个板块的相对强势有望在下半年得以延续。

油服与上游勘探细分板块以及页岩油开采商们表现滞后。相比之下,上半年油田服务板块和石油上游勘探开发 (E&P) 板块表现显著落后,高盛表示,造成这两个领域滞后的原因,在于投资者们对该细分行业盈利预期下调的直接反映:随着原油市场供应过剩预期仍未显著缓解,市场一致预期这两类公司的盈利将显著下滑,因而股价持续承压。

高盛表示,伊朗以及卡塔尔、阿曼等邻国的核心原油出口基础设施迄今为止并未受到负面影响,大部分担忧情绪仅限于航运领域,并且在全球供应充足 (包括欧佩克 + 产量上升和美国页岩油产量不断创历史新高) 的支撑下,整个石油市场的 “供过于求” 悲观预期仍在发酵。

例如,哈里伯顿 (HAL.US) 作为全球油服龙头,由于油价走弱,Bloomberg 一致预期显示其 2025 年每股收益 (EPS) 将较 2024 年下降约 21%。这一预期下调也反映在股价上:哈里伯顿股价年内相对标普 500 指数大幅落后 (相对跑输) 约 19%。上游板块方面,典型公司比如阿帕奇石油 (APA.US) 也遭遇类似情况 —— 市场预期其 2025 年盈利将同比下滑近 15%,导致股价表现不佳。总体而言,油服和上游板块,以及北美页岩油巨头们上半年显著滞后于大盘,这与基本面预期走弱及盈利下调形成的负面情绪密切相关。

未来展望:高盛继续看好强势天然气与炼油股,以及均值回归机遇

首先是有望延续动能的天然气与炼油股。高盛在强势细分板块中精选出了仍具备重大上行空间的领涨股:首选标的包括炼油巨头之一的瓦莱罗 (VLO.US) 以及聚焦天然气细分业务的 EQT 能源公司 (EQT.US)。在炼油领域,高盛分析团队认为瓦莱罗的风险收益比依然具有吸引力。该公司深耕墨西哥湾沿岸炼油市场,将充分受益于区域炼油业务环境的持续改善,高盛预计在需求稳定和供应偏紧的背景下,瓦莱罗的利润率和现金流有望保持强劲,支持股价进一步上涨。

天然气方面,高盛则继续坚定看好 EQT。作为美国最大规模的天然气生产商之一,EQT 财务状况稳健,自由现金流充沛,在同类天然气公司中具备突出的基本面优势。当前远期天然气价格高于长期均值假设,这意味着市场低估了 EQT 的资产价值和未来盈利潜力。综合来看,高盛认为瓦莱罗和 EQT 尽管上半年股价领涨,但基本面依然支持其股价动能延续至下半年。

此外,高盛还聚焦于滞后能源股的反弹机会,强调均值回归机遇。针对上半年表现靠后的标的,高盛认为部分优质滞后股具备均值回归的反弹潜力,尤其是戴蒙德巴克能源 (FANG.US) 和哈里伯顿 (HAL.US) 这两家公司。在上游页岩油开采板块,聚焦于二叠纪页岩油业务的戴蒙德巴克能源目前估值偏低,其预期市盈率相比于同行具备大幅修复空间,且公司持续改善资产负债表,杠杆率大幅下降,管理层规划在 2025 年底将净债务降至约 75 亿美元,并在 2026 年年中进一步降至约 50 亿美元。稳健的财务策略和高效率的运营使得戴蒙德巴克有能力在油价回升时显著提高股东回报。

油服领域方面,尽管哈里伯顿受油价疲软影响短期业绩承压,但作为全球领先的油田服务提供商,公司基本面依然稳固。当前哈里伯顿股价对应 2025-2027 年平均 EPS 仅 10 倍 PE,技术 (VoltaGrid) 与国际业务 (占比 60%) 均蕴含修复价值。一旦原油市场企稳回暖,其业绩有望超预期改善。高盛分析团队认为,对于愿意着眼长远、忍受短期原油波动的投资者而言,戴蒙德巴克和哈里伯顿等今年落后股的风险收益比正变得日益具备均值回归吸引力,随着市场情绪修复,这些优质公司存在股价向其内在价值回归的重大投资机遇。